全球自願性碳市場交易量下滑

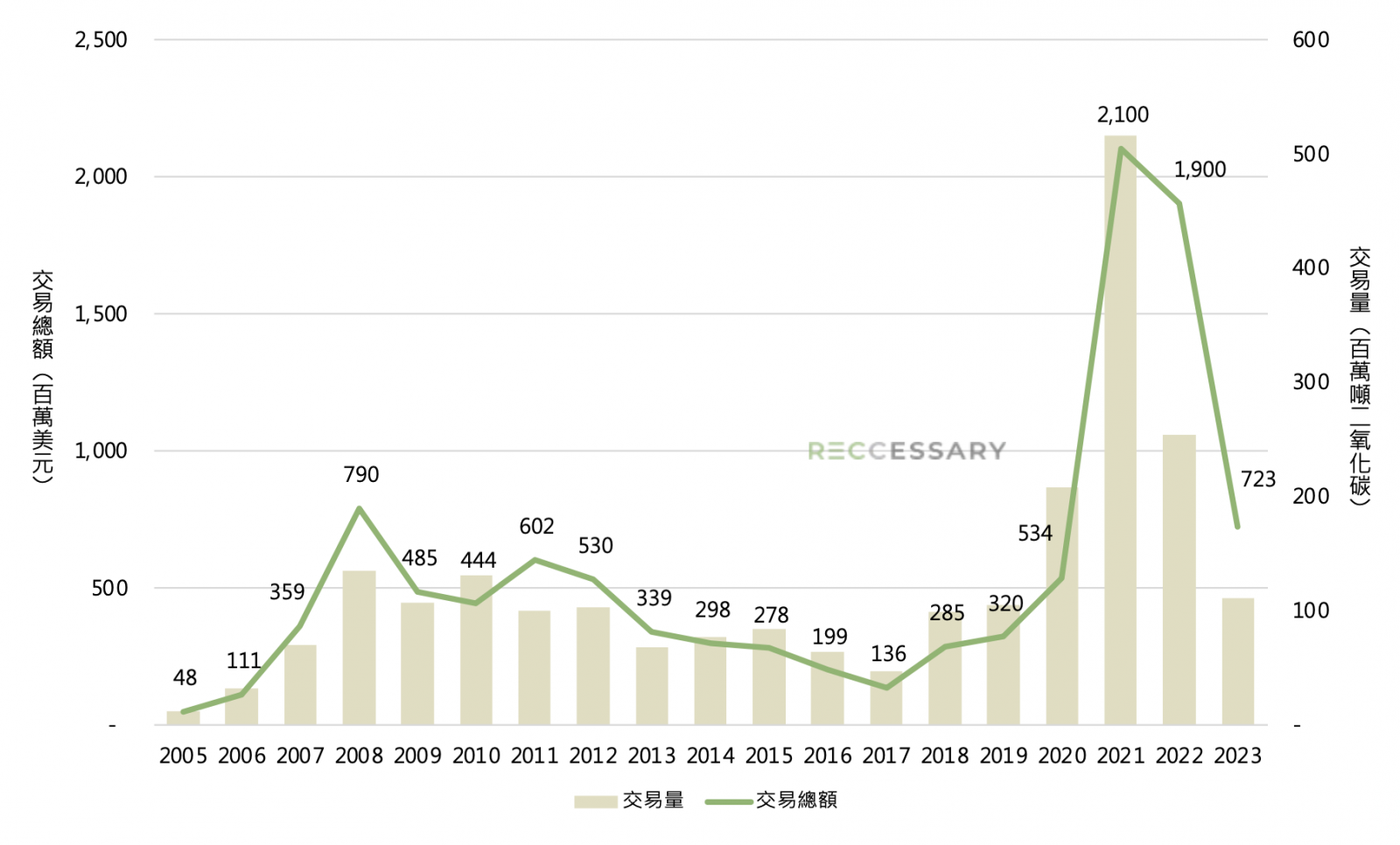

雖然全球減碳是目前的主流趨勢,但《2023全球自願性碳市場報告》顯示,2023年全球自願性碳市場市值萎縮了至少六成,來到了7.23億美元,主要原因來自於近幾年對碳權品質疑慮逐漸上升,以及陸續出現的漂綠風波,使得多數企業與投資人選擇優先觀望市場動態,靜待更多嚴謹且高誠信的標準釋出,導致2023年不論是交易量或交易總額皆有所下滑。

2005~2023年自願性碳市場交易情形。圖片來源:RECCESSARY

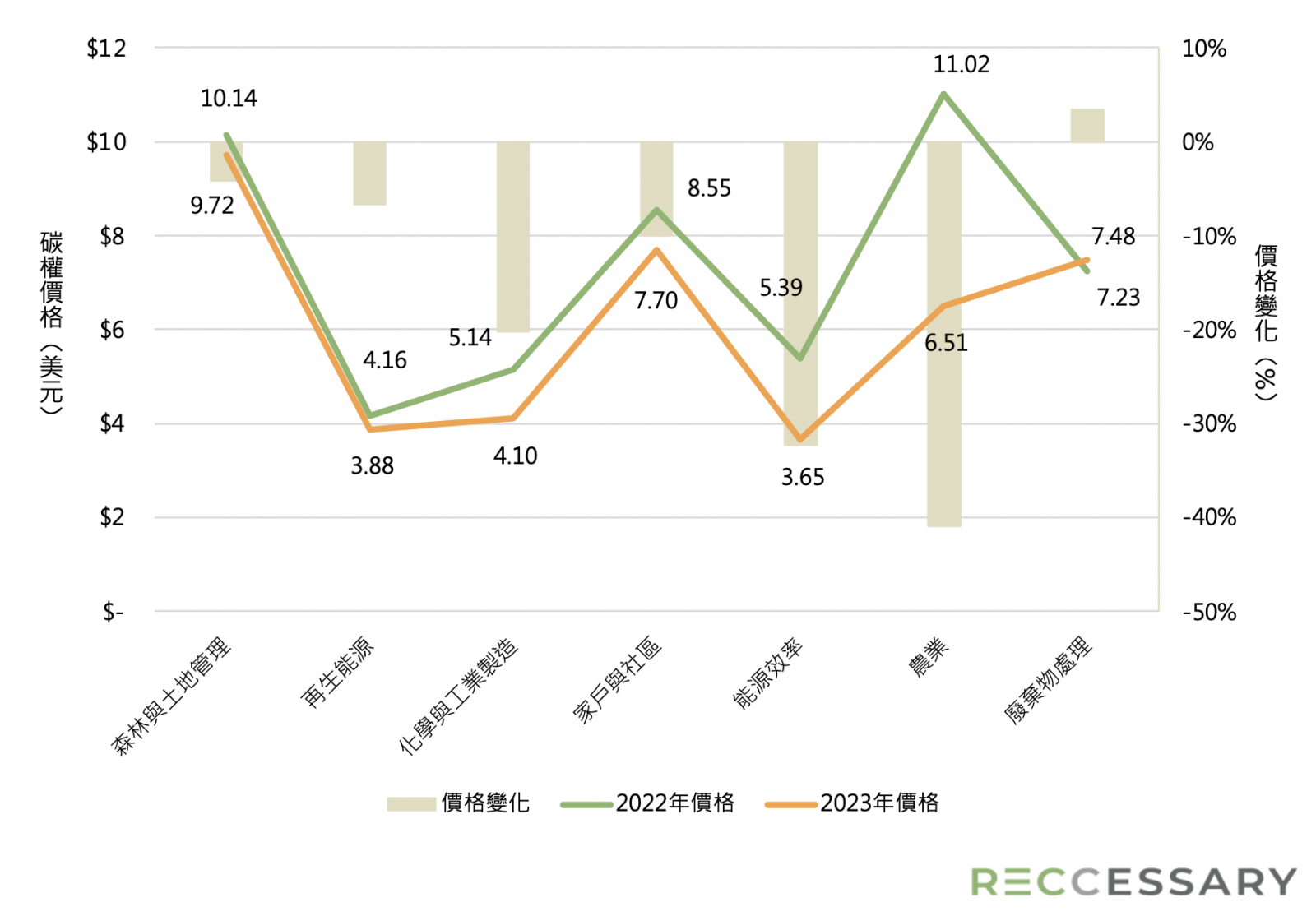

同時間,觀察市場上各類型的碳權項目,可以發現除了交易量萎縮,絕大多數的碳權價格也有所下滑,顯示市場信心大受打擊。例如,在森林與土地管理類別,其中的REDD+項目占比最高(78%),然因其過往部分專案效益多被高估使得信譽備受打擊,買家多持保守態度,賣家也正等待未來釋出更嚴謹的方法學,導致交易情形低迷,價格因此下跌。

另外,交易量第二大的再生能源類別則因為逐漸缺乏外加性,使得需求漸趨平緩。儘管如此,農業項目則是源於供給增加使得價格下滑,但由於該項目是目前認為品質較好的碳權,包含永續農地管理、土壤碳捕捉等碳移除技術,因此需求持續成長,交易量連續四年上升。

近兩年自願性碳市場的碳權價格變化。圖片來源:RECCESSARY

解析國際企業碳抵換使用情形

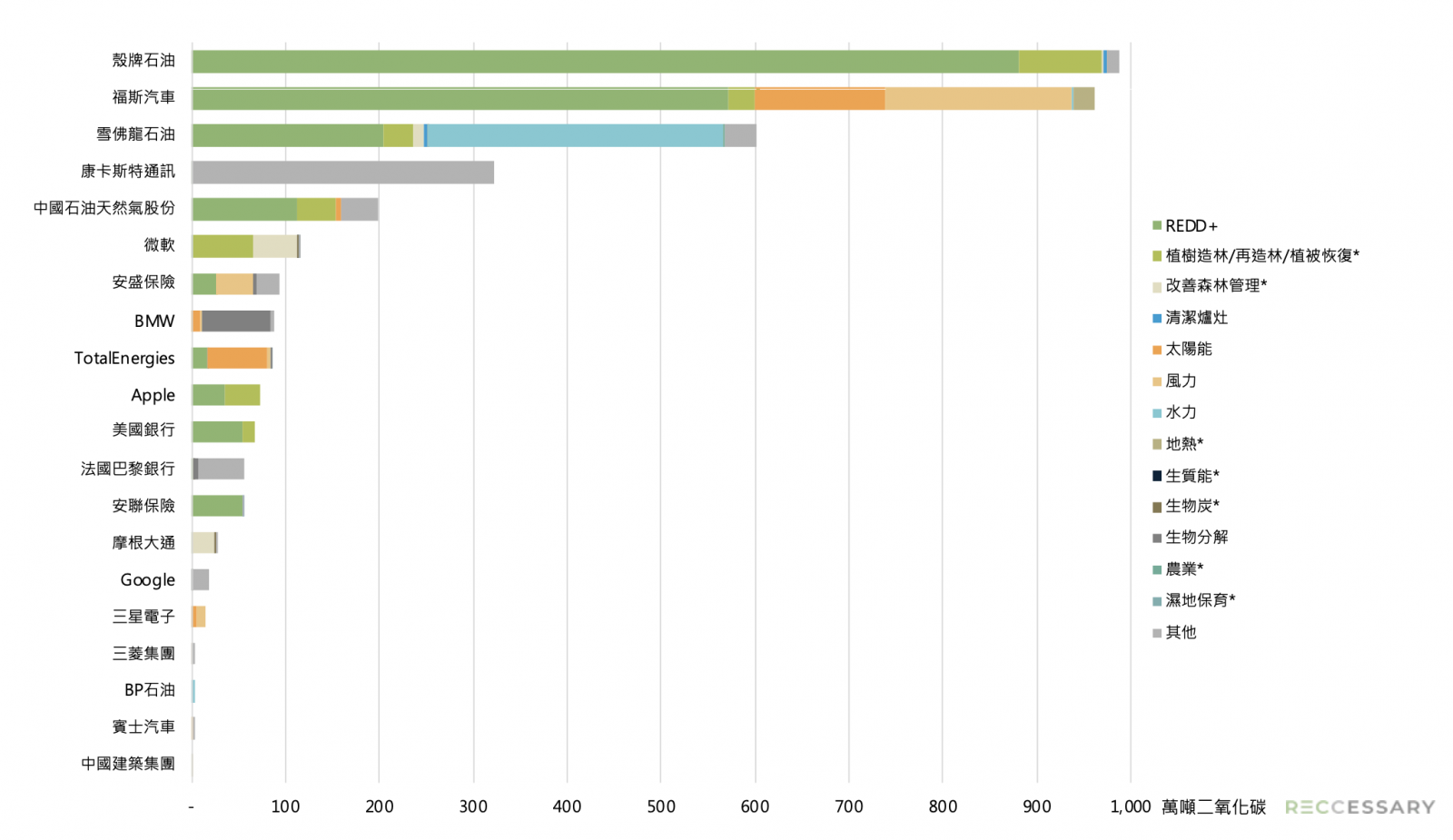

除了從整體市場觀察,個別企業的動向與態度也影響了全球的碳交易市場。目前許多國際大廠正積極佈局碳權投資,若企業屬於旗下的供應鏈,得藉此了解品牌商喜好或需求以便加以策劃相關投資。下圖整理出在全球碳權退役量排名前20的企業中,其所使用的碳權項目。

2020~2022年全球碳權退役量前20大的企業及其碳權項目。圖片來源:RECCESSARY

一、碳移除類型漸受青睞

以減碳方法區分,碳權又可分為移除型和避免型,碳移除指直接從空氣中將溫室氣體移除,在森林碳匯中,包含植樹造林(ARR)與改善森林管理(IFM),其他如土壤碳匯的生物炭、增強岩石風化,或海洋碳匯的濕地保育等皆屬此類項目。

《2024全球碳移除報告》指出,儘管目前受限於技術門檻高、單價高,使得短期內仍難以規模化應用,但新型態的移除活動正快速成長,近一年交易量成長了至少七倍。與此同時,如REDD+、再生能源等碳避免類型的項目,因為並非實際消除排放量,僅僅是「避免」排放,計算方法涉及大量的假設與預估,也因此易產生效益不實的情形。

即使如此,碳避免型的項目仍占了企業碳抵換的75%,因此企業若欲投資相關專案,須格外注意其中風險。去年,據非營利組織Corporate Accountability調查發現,碳抵換大戶之一雪佛龍所用的碳權便有超過九成被評為垃圾碳權,其中涵蓋多項的碳避免型碳權。

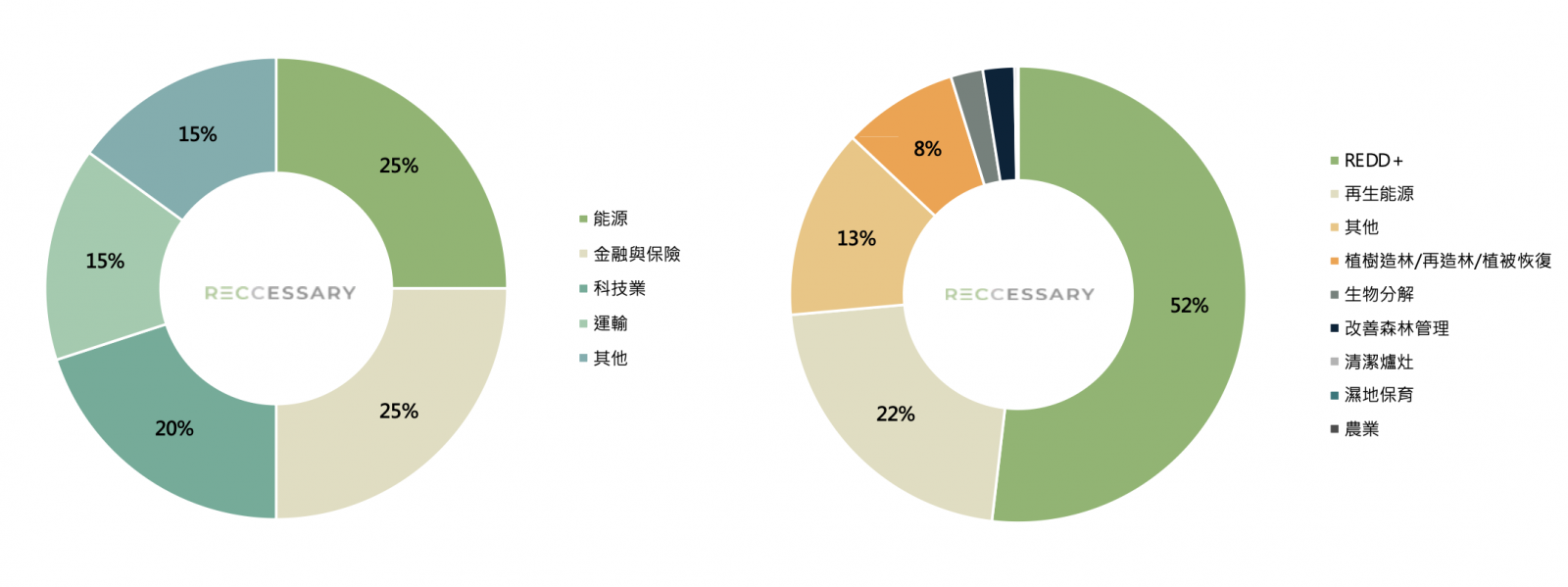

二、碳抵換產業多來自能源及金融業

在全球碳權使用排名前20名的企業中,多來自能源及金融產業,其次為Apple、Google、微軟等科技公司。其中,在能源產業中又以化石燃料公司居多,包含殼牌、雪佛龍石油等,主因是能源產業屬於高碳排產業,然而,企業究竟是已減碳到無法再減,還是只是選擇了成本較低的方式來降低碳排,而實際上並未盡到應盡的社會責任?這邊以殼牌為例進行說明。

在可運用的減碳技術中,涵蓋了碳捕捉與封存(CCS)、綠氫應用,以及透過替代燃料提高營運效率等方式,這類型的碳排放單位成本約介於每噸30~150美元。

相對地,在殼牌所使用的森林碳權、清潔爐灶等項目中,價格則落在每噸3~17美元的範圍。相比持續投入綠色創新,無可否認地,殼牌確實選擇了更快速且費用更低的做法來減排,成本至少降低了2~50倍。同樣採取相似手段的還有道達爾能源(TotalEnergies)、埃克森美孚(ExxonMobil)等能源密集產業。

三、2023年前,REDD+項目仍為企業首選

儘管負面消息頻傳,但在所有森林類別中,REDD+交易量仍佔了近八成之高,其次才是再生能源以及植樹造林(ARR)等類別。主要是因為其森林保育的特性,讓Shell、福斯汽車、美國銀行等公司仍持續使用,佔其碳抵換量的一半以上,藉以宣揚公司對生態環境的貢獻。

而在再生能源類別中,受歡迎項目依序為水力、風能及太陽能,主因是相關技術發展已較為成熟且價格較低,因此市場上交易量仍高。須注意的是,上述提及的碳權部分仍具品質疑慮,市場交易情形不應成為評斷項目品質的唯一標準。

全球碳抵換前20大企業之產業分佈、全球碳抵換前20大企業之碳權類型分布。圖片來源:RECCESSARY

企業的碳市場長期佈局

全球自願性碳市場近幾年變化劇烈,展望未來,企業該如何判別風險以達到長遠的策略目標,主要可遵循以下三項關鍵要點。

1. 審慎選擇高風險碳項目。

儘管部分企業如Apple、Shell等仍持續使用風險較高的碳項目,但這並不意味著其他企業也應隨之投入。若只是為了符合供應鏈要求,則短期內或許可行,但長遠來看企業仍應選擇品質較高項目,以免未來該項目遭到市場淘汰,出現不被承認、或不再為品牌商所用的風險,那麼企業過去所投入的項目也只能認賠。

2. 碳移除類型將成未來趨勢。

這類型的項目代表的是直接將空氣中的二氧化碳進行捕捉,若搭配封存技術,將能更好地將溫室氣體儲存長達一定的時間尺度(約一萬年以上),包含碳交所近期上架的藍碳、來自生物炭的固碳項目,亦或是直接空氣捕獲與封存(DACCS)等皆屬此類別。

3. 碳權僅應作為補充機制,減碳仍須從組織內做起。

參與自願性碳市場的企業通常具有相對完善的碳管理計劃或永續作為,碳權僅是減碳的最後手段。因此,企業仍應優先降低組織內的碳排,包含透過製程改善、提高能源使用效率或實踐數位化碳管理等方式,達到企業碳中和目標。

資料來源:Ecosystem Marketplace、CDP、Climate Action 100+、Carbon Brief

延伸閱讀:

2023年碳權交易量腰斬!自願性碳市場連兩年萎縮,哪些碳權價格逆勢上漲?

漂綠風險催生首張碳權保單!研究:淨零轉型融資風險高,需新增324兆元保險

※本文授權自reccessary,原文見此。

原文標題:碳市場持續低迷,企業購買碳權如何判別風險?三大趨勢與策略一次看

.jpg)