為何今年營收成長不如同業?

但相較華城、中興電的營收表現,卻黯然失色不少,2024年1月至10月累計的營收年增率僅7.66%,中興電年增率達14.63%,而遑論華城有55.8%之多。不過這位慢郎中士電,在未來法人的眼中,卻將迎來高速的成長,這中間的改變是什麼 ?

士電2024前10個月累計的營收年增率僅7.66%,低於中興電年14.63%,以及華城的55.8%。資料來源:優分析產業數據庫

士電2024前10個月累計的營收年增率僅7.66%,低於中興電年14.63%,以及華城的55.8%。資料來源:優分析產業數據庫

首要確定的一件事,就是士電在過去的本業營運體質是否有變好,根據優分析產業資料庫,可以查詢到每股本業EBITDA與本業EBITDA利潤率,從數據觀察在2024Q3本業EBITDA利潤率突破了前區間高點,這可能來自於產品組合的優化,毛利率的揚升這次也優於市場預期。

士電Q3本業EBITDA利潤率突破了前區間高點,毛利率也優於市場預期。資料來源:優分析產業數據庫

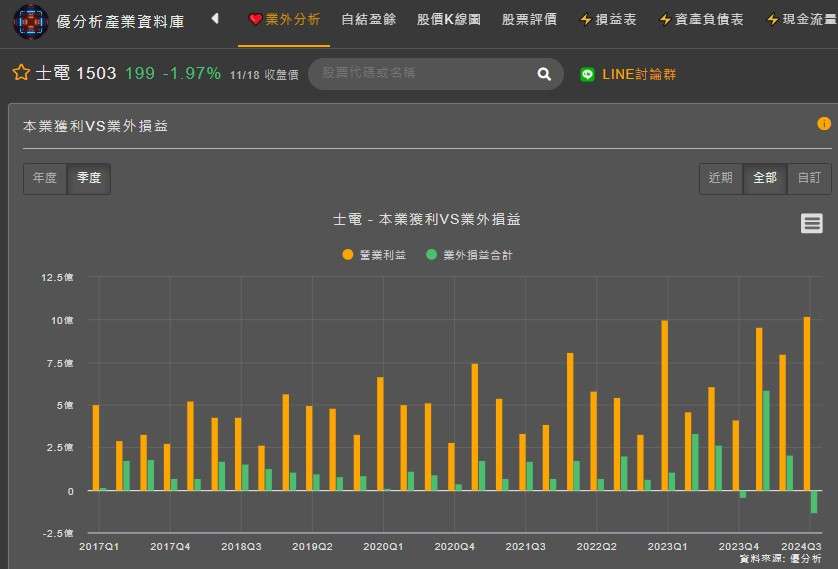

儘管2024Q3,在每股盈餘EPS的表現上僅1.35元,並沒有出色的表現,不過這卻是業外金融資產損失及匯兌損失所帶來的負面結果,而這也是近5年業外表現最差的季度,也因此掩蓋了本業獲利創新高的成績。

優分析指出,士電營收表現受到業外金融資產損失及匯兌損失所帶來的負面結果,掩蓋了本業獲利創新高的成績。資料來源:優分析產業數據庫

優分析指出,士電營收表現受到業外金融資產損失及匯兌損失所帶來的負面結果,掩蓋了本業獲利創新高的成績。資料來源:優分析產業數據庫

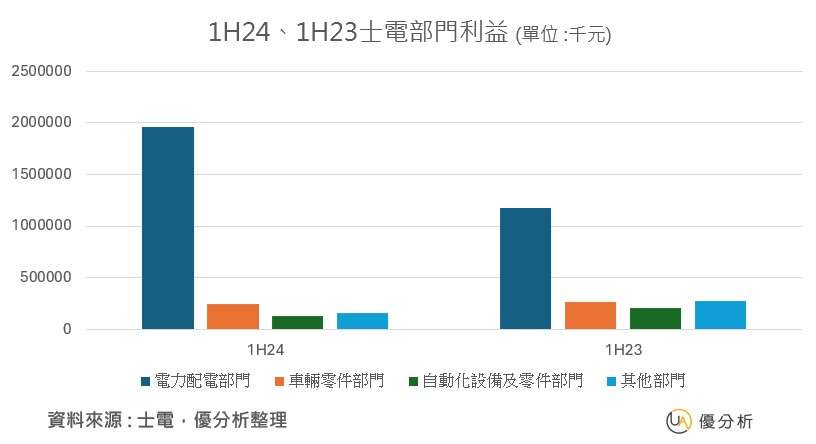

1H24電力配電部門迎來高成長,但受其他部門拖累

電力配電部門是士林電機的核心業務,佔營收比重約66%。這一領域包括變壓器、配電盤、高低壓開關等,是公司增長的主要推動力。受惠全球能源轉型政策、台電電網強韌計劃、北美市場的開拓等因素,進一步推動了重電產品的需求。

車輛零件部門,佔營收比重約16%,電動車政策的推行帶動了車輛零件產品的需求,隨著電動車市場的擴大,車輛零件產品的需求預計將持續增長。但上半年部門利益表現年減8%,下半年全球電動車車市未見好轉。

自動化設備及零件部門,佔營收比重約12%,自動化設備在上半年大幅衰退約35% ,不過下半年受惠AI伺服器液冷散熱系統設備和先進封裝CoWoS器材的需求推動了自動化設備的發展,預計在2024年下半年景氣復甦,2025年有機會貢獻營收。

整體來看,部門利益就上半年來觀察,電力配電部門儘管迎來6成以上高度成長,但受其他部門拖累,海外市場如中國仍未見顯著復甦,自動化產品收入受到影響,加上全球車市汽車銷量放緩,導致2024年士電成長仍然有限。

士電2024年上半年(1H24)和2023年上半年(1H23)利益比較。電力配電部分有所增長,其餘部門利益表現略減。圖片來源:優分析

不過我們前面提到,士電本業EBITDA利潤率在Q3迎來實質的轉變,那麼後續推動盈餘增長的因子就相當重要。其中,士電計劃在新竹廠新增兩座新廠,以生產大型和中型電力變壓器,預計投產後年產能將增加30至40%,這將在2025年和2026年逐步提升公司的產能和營收。

士電的重電設備佔營收比重66%,而海外營收約佔整體營收的30%-40%,北美市場的外銷比重逐年增加,目前佔15至20%,未來有很大的成長空間。

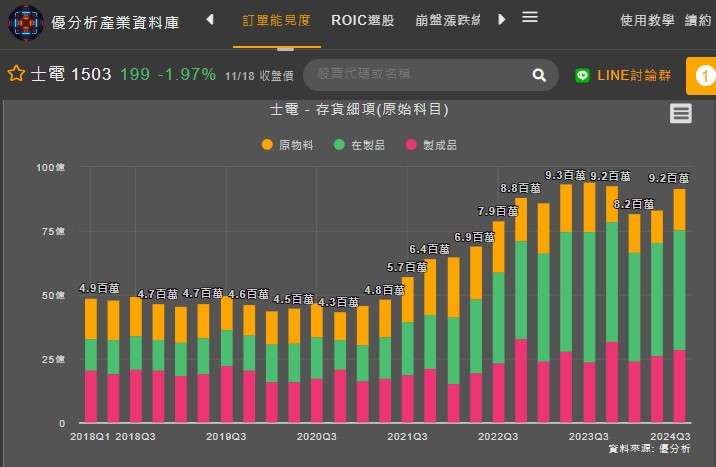

目前士電也正積極備貨,在2024Q3存貨細項中,原物料和在製品皆較前兩季有所成長,整體庫存水位也回到過去的高點,可見士電樂觀看待後市,不過10月營收動能尚未轉強,偏中性看待,後續靜待11、12月的營收表現了。

使電2018年Q1至2024Q3存貨細則趨勢圖。資料來源:優分析產業數據庫

※本文授權自優分析,原文見此。

.jpg)