台灣稀有貴金屬鎢、鈷回收與冶煉大廠聯友金屬,其大股東之一是持股14.32%的日本先進材料(Advanced Materials Technology, INC.)。日本先進材料的母公司則是日本最大金屬回收商Alconix,同時也是美國MP Materials的重要合作夥伴。

Alconix簡介

Alconix在日本及全球市場從事有色金屬的進口、出口與銷售,業務範圍涵蓋上游的原材料貿易、中游加工製造,到下游應用零組件,營運模式多元,會依產業需求調配資源與提供客戶服務。

公司主要分為四大事業部門:

1. 電子與先進材料:負責電子材料與零組件用原料的貿易,如小金屬、稀土礦石和錠、以及電池相關材料,是高科技和新能源產業的重要供應商。

2. 鋁與銅產品:專注鋁、銅及其合金材料的流通,應用在各類工業製造。

3. 設備與材料

4. 金屬加工

聯友金屬(7610-TW)

聯友金屬成立於2018年,成立初期即專注於鎢、鈷兩種關鍵金屬的技術研發與產業布局,能將回收的硬質合金廢料還原成高品質的鎢、鈷原料,目前已是全球最大的專業鎢酸鈉與硫酸鈷回收再製廠商。

公司主要產品包括鎢酸鈉、鎢酸鈣、碳化鎢等,終端應用市場集中在工業用硬質合金、國防及半導體產業。聯友金屬會將回收的二次硬質合金和鎢資源進行精煉,生產出鎢酸鈉,作為硬質合金製造的重要中間原料,用於切削刀具、耐磨零件與模具。

這些產品廣泛供應給工具機製造、金屬加工和礦山採掘等產業,是鎢資源最主要的應用場景。

鎢金屬概覽

鎢(Tungsten)是一種稀有金屬,特性包括極高熔點、高密度和高硬度,多被加工成粉末或合金,用於刀具、軍事裝備和電子零件。全球鎢供應高度集中於中國,中國掌握大多數礦源和加工能力,影響整個產業格局。

鎢產業價值鏈主要分為三個環節:

上游:礦區探勘、採礦、原礦加工(選礦)

中游:冶煉、提純,生產鎢酸鹽、鎢粉、碳化鎢

下游:製造終端產品,如硬質合金刀具、電子接點、軍用彈芯

這些流程都屬於高度資本密集產業,需要大量設備、能源與技術。

根據研究機構Infiniti Research預估,2024年全球鎢市場規模約為60.5億美元,到2029年將成長至86.6億美元,年均成長率約7.5%。

主要驅動因素包括:

1. 電動車與新能源帶動的電池材料需求成長

2. 半導體及先進製造對高性能金屬需求增加

3. 國防產業穩定的採購需求

產量與儲量

截至2024年,全球鎢資源和產能高度集中於少數國家。全球鎢儲量約達460萬公噸,其中中國擁有2,400,000公噸,約占總儲量的一半以上,遠超澳洲(570,000公噸)和俄羅斯(400,000公噸)。2024年的全球鎢礦總產量約81,000公噸,相較前一年略增2%,不及2015年高峰的89,400公噸。

中國同樣主導產量,年產量達67,000公噸,約占全球82%,其次為越南(3,400公噸)、俄羅斯(2,000公噸)、北韓(1,700公噸)及玻利維亞(1,600公噸)。這種高度集中化,意味著全球供應鏈極易受到地緣政治和貿易政策的影響。

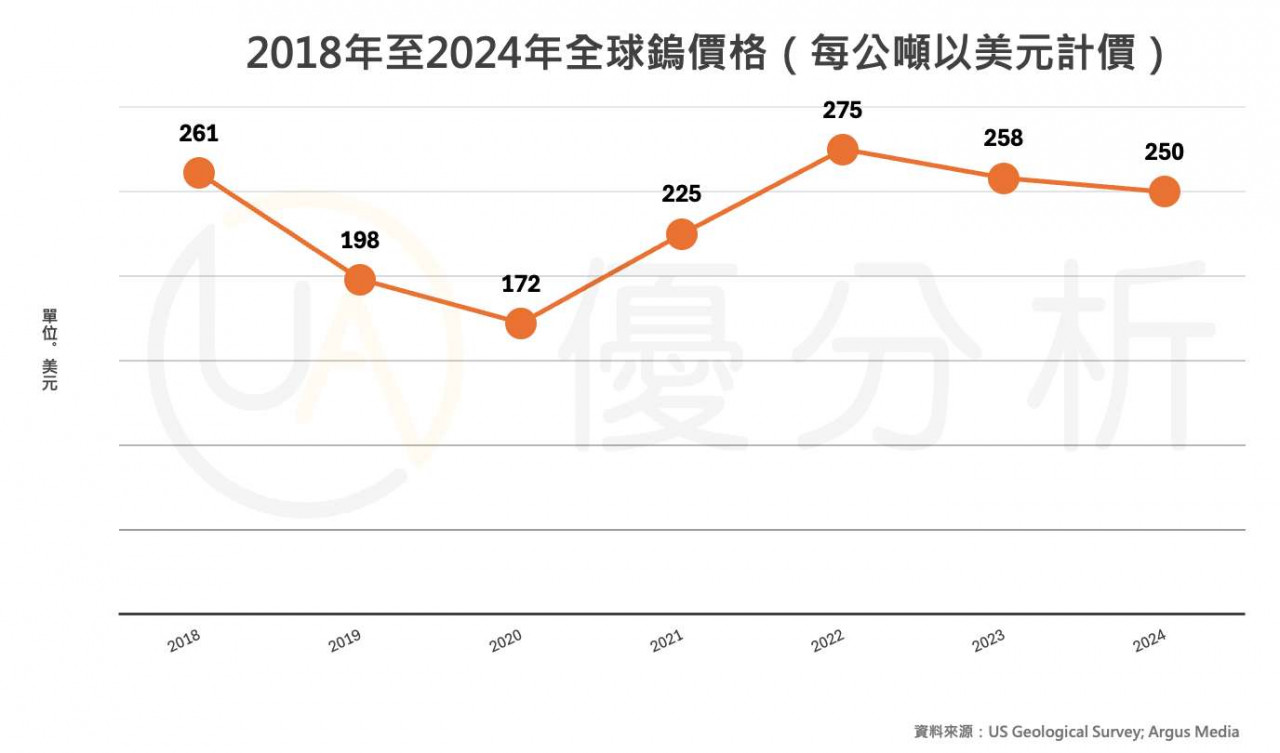

在價格方面,2024年全球鎢的平均價格約為每公噸單位鎢酸鹽(WO₃)250美元,較2023年的258美元略微下滑,但仍接近2018年的歷史高位。鎢因其高熔點與高硬度,廣泛用於硬質合金刀具、電子零件、軍工裝備和高性能材料,供應穩定性對先進製造業和國防產業都極為關鍵。

由於中國在儲量與生產上的壟斷地位,鎢仍被視為具高度戰略性的重要金屬。

圖片來源:優分析

應用市場

鎢的粉末最常被用來製成硬質金屬(Hard Metal)最大宗,占比約50%以上,主要用於切削刀具和鑿岩工具。

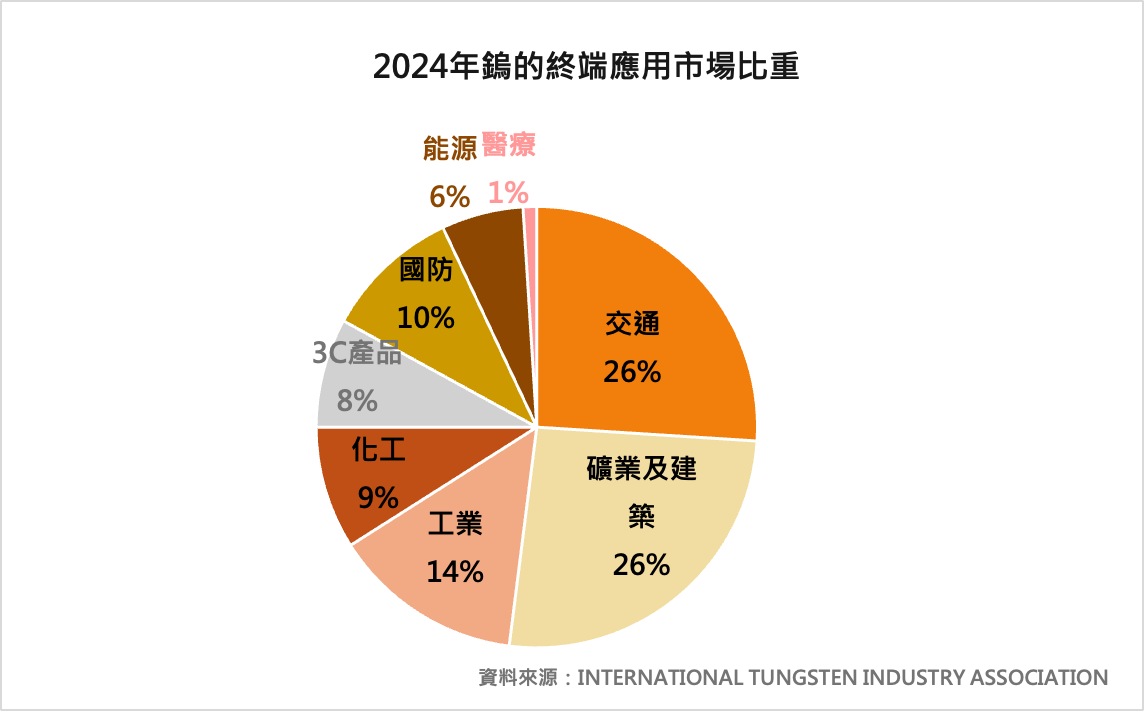

若以終端應用計算,其中最大宗的用途分別為交通運輸以及礦業與建築,兩者各占比達26%,合計超過一半。交通用途涵蓋汽車、飛機、船舶等運輸工具零組件,以及相關耐磨零件與高密度配重材料;礦業與建築則主要用於重型機械刀具、鑿岩工具及耐磨合金,展現鎢在高強度工業用途的關鍵角色。

圖片來源:優分析

其次,鎢在工業應用比重占14%,此領域包含各類金屬加工、模具製造、機械零件與工具生產,顯示其在傳統製造產業的重要性。化工用途則占9%,用於製作鎢化合物、催化劑、潤滑劑與顏料等化工材料。3C產品也占有一定比重,達8%,例如智慧型手機及消費性電子產品中的高精密元件。

在能源領域,鎢主要被應用於電池材料及高溫電極,占比6%,與新能源產業的發展密切相關。國防用途比重為10%,涵蓋軍工裝備、高密度合金彈頭及防護部件,體現其戰略性金屬地位。醫療應用雖然占比僅1%,但在放射線防護與特殊醫療器材中仍有重要角色。

競爭情況

鎢產業的競爭格局呈現「高度集中與部分碎片化」並存的態勢,上游礦源主要由中國大型國有或集團企業掌握,例如江西鎢業、廈門鎢業等企業具備規模經濟與政策優勢,長期壟斷全球原料供應。

而中下游加工環節則有歐美和日本等跨國公司參與,如德國的HC Starck、美國的Global Tungsten and Powders以及日本的住友金屬和Alconix等企業專注高附加價值產品;另有部分中小型業者專注於回收再利用或生產電子級鎢粉以切入特定利基市場,例如聯友金屬。

整個行業面臨的挑戰主要包含採礦與加工成本持續上升、礦源品位下降導致開採難度加大、環境與碳排放法規收緊所帶來的合規壓力,以及中國出口政策與國際貿易關稅變動所造成的供應鏈風險。

※ 本文授權自優分析,原文見此。