「太陽能應該可以算是低利時代下,獲利不錯又很有意義的投資呢!」39歲的張鑑弘接受《財訊》雙週刊採訪時說,小時候辛苦過,因此除了經營家裡的外燴服務之外,行有餘力也會做點投資增加收入。熱心公眾事務的他,兩年前就在太陽能公民電廠平台「陽光伏特家」上,以半支持的心態買了10片太陽能板,總投資金額約15、16萬元,至今每個月都有電費收益,整體報酬率約6%,至今對此投資還算滿意。

過去一套太陽光電系統造價動輒千萬甚至數億元,對一般人而言,就算想參與也遙不可及。直至4、5年前,開始有業者仿效國外網路公民電廠平台作為中介者,先擔起太陽能廠的興建與營運的工作,並與台電簽訂15~20年的固定躉售電價契約,再把產能拆成小單位─通常是以一片太陽能面板為單位─上架到平台上進行募資或認購,投資人便可依自身財力投資,進而取得售電的分配權,每月獲得售電收益,也成為綠電革命的參與者之一。

《財訊》報導指出根據中租、陽光伏特家等主要平台的公開數據,目前台灣參與投資太陽能電廠的一般投資人已超過30000人次,加上不少媒體都會以大篇幅報導投資太陽能預估內在報酬率(IRR)上看6~8%,比存股4~5%還划算,吸引不少對高收益商品有興趣的投資人,2020年更是只要有新專案上架,幾乎都會出現秒殺情形。

小資瘋綠電 平台炒作風向

太陽能電廠進展神速,根據台電資料,台電與民營太陽能電廠的裝置容量,在2020年10月達到5.2GW(10億瓦),占比已達10.6%,超過核能的7.8%,在日照強烈的夏季,太陽能發電量更已多次寫下單日超越核二或核三廠的紀錄。

然而一旦投資過熱,難免都有歪風漸長。不少跟風的平台建置簡陋、說明模糊,卻高喊「保證」獲利,臉書社團也如雨後春筍成立,恐有誤導投資人之嫌。

金融研訓院首席研究員王嘉緯,接受《財訊》團隊採訪時示警,投資太陽能電廠的風險比想像中高。首先,投資期間長達20年,雖然每月都可分配到售電收益,但依據其財務模型,通常要細水長流到第12年以後才打平前期投資,20年期滿的總收益才能真正達到年化6%,若其間發生天災人禍導致電廠營運中斷,收益就會受到折損。

再者,不少平台的模式是先募資再賣,投資人錢砸下去時,往往連太陽能板的影子都沒有,但售電報酬率與發電量直接相關,若該電廠的日照量、興建技術與位置不佳,當然也會衝擊收益。

第3,部分網路全民電廠平台也是委外經營管理,申購契約可能涉及的對象多達3~4方(投資人、網路平台、台電、承租營運業者),一旦電廠毀損,並無任何的專責單位能協助投資人求償,只能曠日廢時地打官司。

高報酬背後 充滿不確定性

第4,太陽能板一綁20年,換手不易,目前也只有中租平台上有推出2手交易服務。投資人張鑑弘接受《財訊》採訪時也提醒,電費收益等同於租金收入,也要繳稅。

王嘉緯認為,關鍵在於該釐清到底網路投資太陽能電廠算不算是金融投資?因為目前仍不是,所以資訊揭露、投資爭議處理的規定都無法比照金融商品,投資權益的保障相對不足,建議政府可從兼顧創新與投資人保護的方向,重新思考政策規範架構。

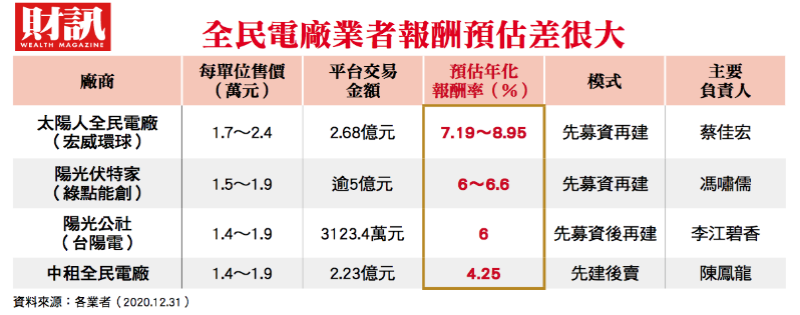

最重要的是,各家業者預估報酬率差異甚大,從4.25%到8.95%都有。以中租為例,由於中租為先建後賣,初期要扣除電廠建置、維運、保險等費用,再依據工研院報告,太陽能板使用20年後,發電效率將只剩80%推估,以每年遞減1%作為計算基礎,大約能得出4.25%的內在報酬率。不過,目前發電中的中租全民電廠,平均績效達成率均略高於此數字。

但畢竟投資仍有風險,究竟報酬率多少才合理?營運能否持續下去?投資人仍需謹慎為上。…(本文節自財訊624期,詳全文)

延伸閱讀: